境外資金匯回管理運用及課稅條例草案介紹

鄭宏輝 會計師

[行政院新聞稿]

行政院會通過「境外資金匯回管理運用及課稅條例」草案

日期:108-04-11 資料來源:新聞傳播處

行政院會今(11)日通過財政部擬具的「境外資金匯回管理運用及課稅條例」草案,將函請立法院審議。

行政院長蘇貞昌表示,為因應近期國際經濟情勢變化,積極協助台商調整全球投資布局,該法在符合洗錢與資恐防制等相關國際規範下,提供適當租稅優惠措施,鼓勵並導引個人及營利事業資金回國進行實質投資,以達促進產業發展及增加就業的目的。

蘇院長指出,此案送請立法院審議後,請財政部會同經濟部、金管會積極與立法院朝野各黨團及社會各界溝通,早日完成立法程序。

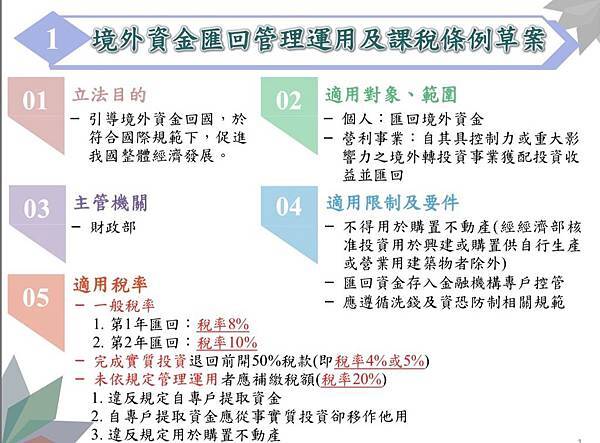

該草案內容要點如下:

一、本條例主管機關為財政部。(草案第2條)

二、個人及營利事業選擇依本條例規定計算、申報及繳納應納稅額者,免依所得基本稅額條例、台灣地區與大陸地區人民關係條例及所得稅法規定課稅,且一經擇定不得變更;匯回資金原則不得用於購置不動產,且應符合洗錢防制法、資恐防制法及相關法令規定。(草案第4條)

三、個人於本條例施行之日起算1年內匯回境外資金或營利事業於本條例施行之日起算1年內自其具控制能力或重大影響力之境外轉投資事業獲配投資收益且匯回該資金者,於資金匯入專戶時按8%稅率扣取稅款;於本條例施行滿1年之次日起算1年內匯回者,按10%稅率扣取稅款。(草案第5條)

四、存入專戶之資金應依規定管理運用達一定年限,受理銀行並應每年就前1年度專戶管理及運用情形報稽徵機關備查;違反規定自專戶提取資金或購置不動產者,應按20%稅率補繳差額稅款。(草案第6條)

五、個人及營利事業匯回之資金從事直接實質投資者,應提具投資計畫向經濟部申請核准投資產業,始得自專戶提取資金,投資完成並取具完成證明後,得向稽徵機關申請退還50%稅款。(草案第7條)

六、個人及營利事業透過國內創業投資事業或私募股權基金從事實質投資者,應提出投資申請經經濟部核准投資重要政策領域產業,始得自專戶提取資金,投資期滿並取具完成證明後,得向稽徵機關申請退還50%稅款。(草案第8條)

七、受理銀行應於每月10日前將上1月內扣取稅款向國庫繳清並向稽徵機關申報。(草案第9條)

八、受理銀行未依規定扣繳稅款及辦理申報之處罰;個人及營利事業申報文件不實之處罰。(草案第10條、第11條)

九、個人及營利事業存入專戶之資金,因管理、處分或運用所發生之收益及所涉資金、財產之移轉,仍應依相關稅法規定辦理。(草案第12條)

十、本條例施行日期,由行政院定之。(草案第13條)

[財政部新聞稿]

行政院第3646次院會今(11)日討論通過「境外資金匯回管理運用及課稅條例」草案,提供個人匯回境外資金及營利事業獲配且匯回境外轉投資收益,得選擇依規定管理運用而適用特別稅率,以引導臺商匯回境外資金,挹注產業及金融市場,促進我國整體經濟發展。

財政部說明,為協助臺商重新調整全球投資布局,鼓勵我國個人及營利事業回國投資,有效促進經濟發展及增加就業,於遵循洗錢與資恐防制相關國際規範前提下,提供個人及營利事業匯回境外資金合宜租稅措施,擬具「境外資金匯回管理運用及課稅條例」(下稱本條例)草案,重點如下:

一、適用對象及範圍:

(一)個人匯回境外(含大陸地區)資金。

(二)營利事業自其具控制能力或重大影響力之境外(含大陸地區)轉投資事業獲配並匯回之投資收益。

二、適用原則:

個人及營利事業匯回前開境外資金者,得選擇依本條例規定課稅,免依所得基本稅額條例、臺灣地區與大陸地區人民關係條例及所得稅法規定課徵基本稅額及所得稅,且一經擇定不得變更。

三、適用限制及要件:

(一)匯回之資金應存入金融機構專戶控管,除經經濟部核准用於興建或購置供自行生產或營業用建築物外,不得用於購置不動產。

(二)本條例之執行,應符合洗錢防制法、資恐防制法及相關法令規定。

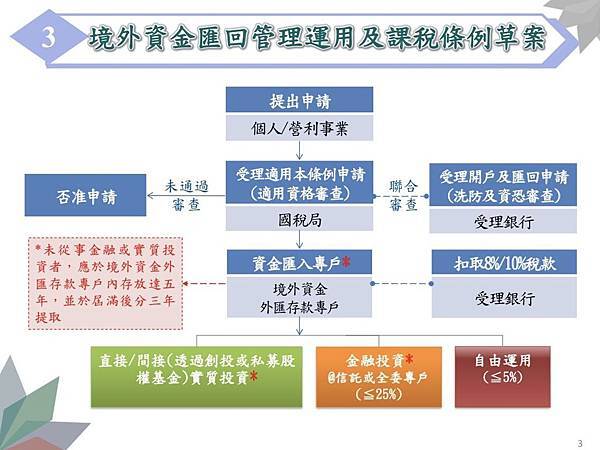

四、申請適用程序:

個人及營利事業分別向戶籍所在地及登記地稽徵機關申請適用本條例規定,經稽徵機關洽受理銀行依洗錢、資恐防制相關規定審核後核准,始得向受理銀行辦理開戶及資金匯回作業。

五、適用稅率:

(一)一般稅率:由銀行於資金匯入專戶時扣取稅款,第1年匯回稅率8%;第2年匯回稅率10%。

(二)優惠稅率:於規定期限內完成實質投資,得向國稅局申請退還50%稅款(即稅率4%或5%)。

(三)未依規定管理運用者應按稅率20%補繳差額稅款情形:

1、違反規定自專戶提取資金。

2、自專戶提取資金應從事實質投資卻移作他用。

3、違反規定用於購置不動產。

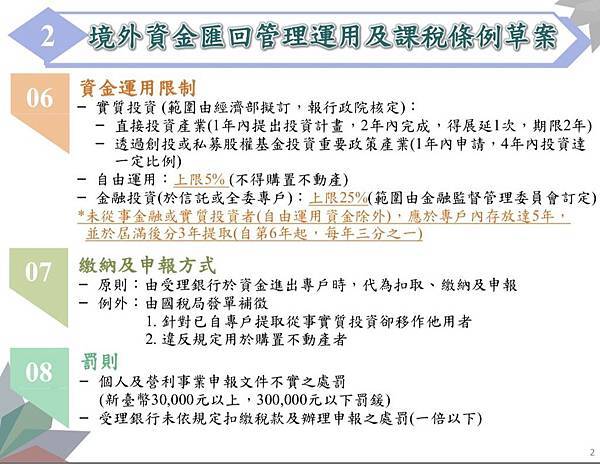

六、資金運用限制:

(一)原則

1、實質投資:直接投資產業或透過創投或私募股權基金投資重要政策產業,投資產業之項目、投資計畫支出範圍等,授權由經濟部擬訂子法規,報請行政院核定。

2、自由運用:上限5% (不得購置不動產)。

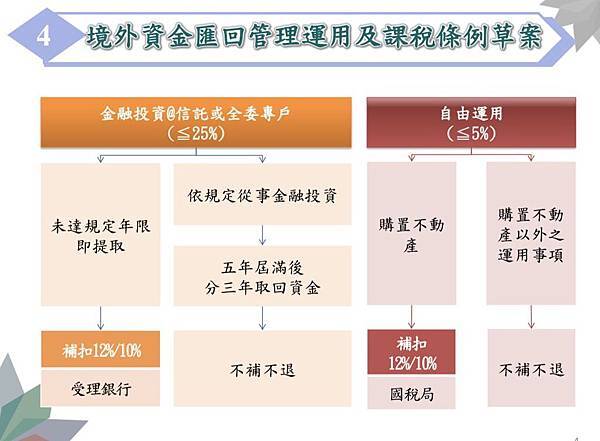

3、金融投資:上限25%,應於信託專戶或證券全權委託專戶從事金融投資,其範圍與方式授權由金融監督管理委員會擬訂子法規。

(二)未從事金融或實質投資之資金(自由運用資金除外),應於外匯存款專戶內存放達5年,屆滿5年後第6年得提取三分之一,第7年得再提取三分之一,第8年得全部提取。

七、資金運用監管:

(一)金融投資:應於專戶內投資於金融監督管理委員會規定之金融商品達5年,期限屆滿後始得分3年提取。

(二)實質投資:

1、投資申請:應於1年內提具投資計畫申請並經經濟部核准。

2、投資時間:直接投資者,應於2年內完成(得展延2年);透過創投或私募股權基金投資者,投資期間應達4年,且該創投或基金投資重要政策產業應達一定比例。

3、投資完成退稅:取具經濟部核發證明,得向稽徵機關申請退還50%稅款。

(三)自由運用:

資金經查獲用於購置不動產者,由國稅局按稅率20%補徵差額稅款。

財政部表示,本條例草案主要係為引導個人匯回境外資金及營利事業獲配且匯回境外轉投資收益,回臺進行投資,期能有效促進我國整體經濟發展及增加就業機會,該部將積極與立法院朝野各黨團溝通,期能儘速完成立法。

新聞稿聯絡人:吳科長秀琳、劉科長旭峰

聯絡電話:2322-8423、2322-7556

留言列表

留言列表